2023/07/30(日)

不動産相続の段取り

皆様こんにちは!

買取ハウスの三森禎人(みつもりよしと)です!

北陸地方は、梅雨明けから一気に気温があがり、

毎日本当に暑くて大変ですよね💦

また、弊社で所有している各物件(土地・戸建)の

雑草がグングン成長しておりまして、明日には、

いくつかの現場で草刈りを予定しております。

本当に空き地は特に管理が大変ですよね(泣き)

さて、今回のコラムでは、「不動産相続の段取り」と題しましてお話をさせて頂きます!

ご先祖様から代々引き継がれてこられたお家や、すでに相続人様は、別場所に

お家を設けられたことから、不要になってしまうご実家の相続など。

皆様も遅かれ、早かれご経験されることと思われます。

そんな時に、事前の準備をある程度しておられましたら、

スムーズに手続きも進むかと思いますが。

ご相続人が多数おられたり、ご相続人の方が連絡取れない状況など

色々と面倒になるケースも多々ございます。

そんなことにならないためにも、事前の準備をしっかり進めておきましょう。

<不動産相続人や相続財産を確認>

はじめに、誰が相続するかを確認する必要があります。そのために、被相続人(亡くなった方)が遺言書を残しているかを確認しましょう。遺言書がある場合とない場合で大きく段取りが変わってきますので、最優先で確認するようにしましょう!

遺言書がある場合、相続は遺言書に従って処理することになります。なお、遺言書を勝手に改ざんしたり破棄すると、相続権を失うことになりますし、親族間での大きなトラブルにつながります。そのため遺言書は大切に保管するようにしましょう。

遺言書が無い場合、相続人が協議して相続財産の処理を決めていくことになります。この協議を遺産分割協議といいます。

●遺言書がある場合

遺言書が公正証書で作成している場合は公証人役場で調べてもらいます。

遺言書が自筆証書の場合は、開封せずに家庭裁判所に持参し検認してもらう必要があります。

●遺言書が無い場合

遺産分割協議をします。以下の内容が手順です。

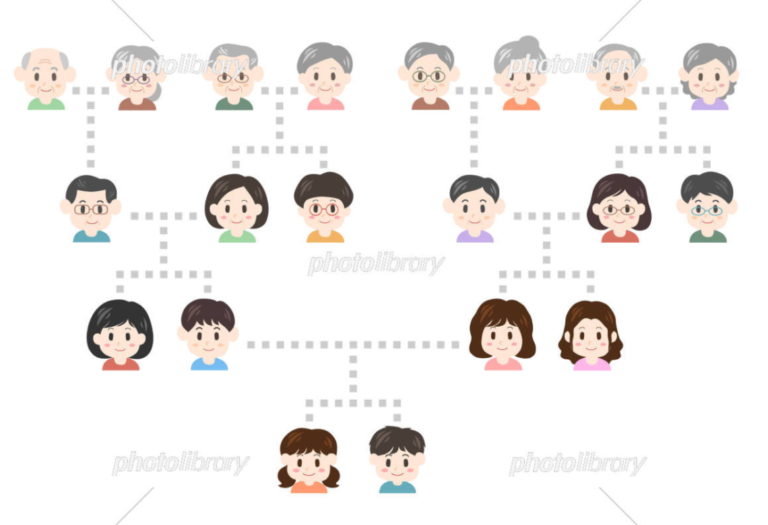

1.相続人の確定(相続人全員が協議する必要があります。1人でも不在の場合協議は無効となります)

2.遺産の確定(不動産の場合、被相続人の固定資産税の納付書から不動産の所在を確認する方法などで遺産を確認する必要があります)

3.協議(相続人で遺産をどう分けるかを決める協議を行います)

4.合意内容の文書化(協議にて合意した場合、遺産分割協議書を作成し、相続人全員が署名・押印をします)

文書作成が完了した時点で遺産分割協議は終了です。

<不動産名義変更の手続き(所有権移転登記)>

相続財産の名義変更はステップ1の遺産分割協議が終わった後に行います。

実家の土地や家を相続する場合、土地と建物の所有権移転登記が必要です。

登記には期限がありませんが、登記(名義変更)をしておかなければ、せっかく相続した不動産を売却できなくなったり、大きな問題につながることもあります。そのため、遺産分割協議が終わり次第速やかに登記をするようにしましょう。

登記には以下の書類が必要になります。

・被相続人の出生から死亡までの戸籍謄本

・法定相続人(相続する人)の戸籍謄本

・法定相続人(相続する人)の住民票

・相続する不動産の固定資産税評価証明書

また、遺産分割協議にて複数の相続人がいる場合、追加で以下の書類が必要になります。

・法定相続人(相続する人)の印鑑証明書

・遺産分割協議書

また、書類を発行する際にも費用がかかります。価格は五千円~二万円程度です。

遠方にある役所から書類を取り寄せる場合、1つの発行に対して五百円前後の郵送費がかかります。

登録免許税

相続した不動産の名義変更をする際にも、登録免許税という税金の支払いが必要になります。税金は以下の計算式で計算することができます。

登録免許税=(土地+固定資産税評価額)×0.4

登録免許税は100未満切り捨てになります。

登録免許税は収入印紙、または金融機関で現金納付になります。

「自分で行うのは不安」という方は、司法書士などに依頼して手続きを代行してもらうと安心です。

<相続税の申告・納付(10か月以内)>

大切な家族が亡くなり、心身ともに忙しい時期ではありますが、相続人が亡くなった翌日から10か月の間に申告しなければなりません。

相続税は不動産のみに課税されるわけではなく、預貯金や不動産などの総額に課税されるため、すべての遺産の総額を計算する必要があります。

1.相続税の計算

相続税は以下の計算式で計算することができます。

課税価格=遺産総額-基礎排除額

※遺産総額が基礎排除額よりも少ない場合は、相続税がかからないことになるため申告の必要はありません。

相続税はすべての相続人にかかるわけではありません。遺産の総額や相続人数などによって相続税がかからない範囲の金額があり、それを相続税の基礎排除額といいます。多くの人は基礎排除額により相続税が免除されます。

基礎排除額の計算式は以下の通りです。

基礎排除額=3000万円+600万円×相続人数

2.相続税申告書の作成

自分で作成することもできますが、ミスや漏れがない申告書を作成するのは、慣れていない人にとっては大仕事です。そのため、税理士に相談するのが安心です。

3.相続税の申告・納付

申告書ができたら、必要書類を添えて被相続人の住居地の税務署に提出します。

不動産の相続税申告の際に提出する必要書類一覧

|

身分関係の書類 |

【被相続人】戸籍・除籍謄本、戸籍の附票、住民票の除票 【相続人全員】戸籍謄本、戸籍の附票、住民票、印鑑証明書、身分証のコピー(運転免許証・個人番号カード) |

|

不動産関係の書類 |

登記事項証明書、固定資産税の評価証明書、実測図 |

申告期限が過ぎた場合、本来の税金のほかに加算税や延滞税がかかってしまうので、十分に注意する必要があります。

また、申告を済ませていても期限までに納税しなければ、利息にあたる延滞税がかかる場合があります。

もしも納税の準備が間に合わない場合は、分割払いも可能なため税務署に速やかに相談しましょう。

<まとめ>

普段親しい間柄の親族であっても、相続では一歩間違うと思わぬトラブルに発展する可能性があります。想定できるトラブルに備えておきましょう。

相続する不動産がある場合は遺書やエンディングノートを準備することは、遺された人への思いやりともいえます。他人事だと思わずに、準備しておくことが大切です!

▲買取りハウス 三森 禎人(みつもり よしと)